ТОКИО — Однажды, в IV веке, император Японии посмотрел вокруг с небольшой горы рядом со своим дворцом и увидел, что чего-то не хватает — дыма кухонных печей. Хотя то тут, то там виднелись какие-то слабые следы дыма, было понятно, что у людей такое тяжелое экономическое положение, что они даже не могут купить себе еды, чтобы её приготовить. Потрясённый условиями жизни японского народа, а это были в основном крестьяне, император решил приостановить сбор налогов.

Три года спустя ворота дворца разваливались, а через дырки в крыше светили звёзды. Зато с той же горы открывался вид на густые столбы дыма, поднимающиеся из труб крестьянских хижин. Мораторий на налоги сработал. Люди были так благодарны императору, получившего имя Нинтоку (то есть Император добродетельный и щедрый), что они добровольно починили его дворец.

Почти две тысячи лет спустя японский народ снова оказалась в трудном экономическом положении. Резкое повышение налога на потребление в 2014 году (а также его новое повышение, которое ожидается в ближайшем будущем) вызывает снижение расходов домохозяйств. Как в истории с Нинтоку, размер богатства народа, а не правительства, определяет размеры потребления.

Конечно, размер богатства правительства играет определённую роль в состоянии экономики. Но излишняя озабоченность платежеспособностью правительства может привести к тому, что частный сектор перестаёт тратить деньги. Именно это и происходит сейчас в Японии.

Слишком высокий размер госдолга может привести к крайне негативным последствиям. В периоды высокой инфляции большой размер обязательств правительства приводит к ухудшению бюджетной политики: для обеспечения прежнего уровня реальных госрасходов надо повышать налоги. Но что ещё хуже, власти могут поддаться искушению избавиться от долгов с помощью инфляции — этой возможностью они злоупотребляют ещё со времён средневековья, фактически вводя единый инфляционный налог на владельцев активов.

Тем не менее, большой размер госдолга не всегда плох для экономики, так же как и попытки его ограничить не всегда приносят пользу. Например, в США некоторые члены Республиканской партии, зацикленные на сбалансированности бюджета, блокировали нормальную работу властей штатов и даже федеральной власти, и всё это якобы во имя бюджетной дисциплины. А в еврозоне восстановлению экономики после финансового кризиса 2008 года мешают строгие фискальные правила, которые ограничивают размер бюджетного дефицита в странах ЕС на уровне 3% ВВП.

Чтобы понять связь между размером госдолга и состоянием экономики, нам стоит обратиться к «фискальной теории уровня цен» (сокращённо FTPL). Это макроэкономическая доктрина, которая в последнее время стала привлекать большое внимание. В августе на ежегодной конференции представителей центральных банков в Джексон-Хоуле (штат Вайоминг, США) Кристофер Симс из Принстонского университета очень понятно объяснил эту теории.

Симс объяснял, что вопреки популярным взглядам совокупный спрос и уровень цен (инфляция) определяются не только (и даже не в первую очередь) монетарной политикой. Они определяются чистым размером богатства страны и обязательств центрального банка и правительства.

Когда дефицит госбюджета низкий, повышается привлекательность инвестиций в госдолг. Частный сектор наращивает покупки государственных обязательств, поэтому спрос на товары и услуги падает, создавая дефляционное давление. Когда центральный банк пытается повысить инфляцию, наращивая свои балансы за счёт мер монетарной экспансии и снижения процентных ставок, происходит дальнейшее сокращение дефицита бюджета, что усиливает цикличную тенденцию. В этом контексте, говорит Симс, одной только монетарной политики оказывается недостаточно для повышения инфляции; необходимы ещё и меры фискальной политики — увеличение бюджетного дефицита.

Теория FTPL даёт чёткий диагноз проблем японской экономики — и указывает на их решение. Когда в 2012 году началась «Абэномика», масштабное вливание ликвидности Банком Японии должно было устранить дефляцию. Но, как сказали бы и традиционные кейнсианцы, и сторонники теории FTPL, количественное смягчение, то есть фактически обмен денег на их ближайший заменитель (облигации с нулевой процентной ставкой), со временем становится менее эффективным способом стимулирования спроса. Добавьте сюда ужесточение бюджетной политики, в частности, повышение налога на потребление, и будет неудивительно, что спрос в Японии по-прежнему подавлен.

В последнее время японская политика отрицательных учётных ставок довольно хорошо помогала снижать рыночные процентные ставки. Но эта политика также ослабила состояние балансов в частном секторе, потому что для финансовых учреждений она является своего рода налогом. В итоге, она не смогла дать ожидавшийся толчок росту экономики.

В периоды рецессии или стагнации увеличение процентных платежей банками может стать нагрузкой для экономики, в то время как госдолг помогает экономике достичь состояния полной занятости. (Неорикардианцы тут стали бы уверять, что госдолг на руках у людей бесполезен, потому что потребители компенсируют будущие налоговые платежи своих детей, владея долговыми сертификатами. Но, как признавал сам Дэвид Рикардо, люди редко бывают такими умными).

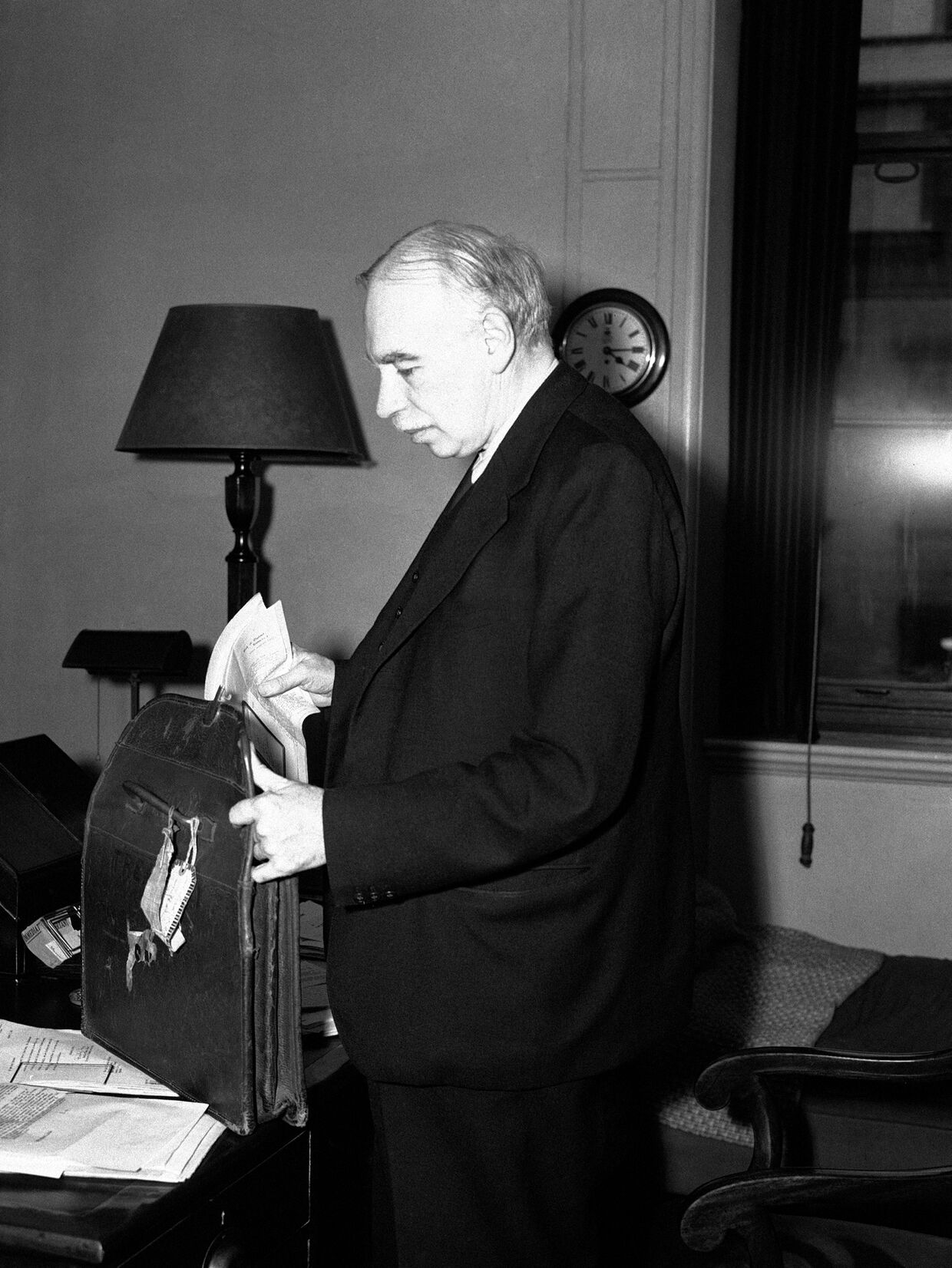

Книга «Общая теория занятости, процента и денег» Джона Мейнарда Кейнса, доказывающая пользу активной бюджетной политики, была опубликована в 1936 году. Сорок лет спустя произошла контрреволюция, ставшая результатом резкой критики бюджетной активности. Прошло ещё 40 лет, и ключевая идея Кейнса опять вернулась — в форме теории FTPL. Возможно, это лишь старое вино в новой бутылке, но старое вино обычно радует тех, кто готов его попробовать.