ЛОНДОН — В начале января главный экономист Банка Англии Энди Халдейн свалил вину за недавние ошибки моделей прогнозирования Банка Англии на «иррациональное поведение». Неспособность регулятора предусмотреть эту иррациональность привела к тому, что он прогнозировал замедление темпов роста британской экономики после референдума о Брексите в июне прошлого года. Однако в реальности после голосования за выход из Евросоюза британские потребители начали безудержно тратить, и, столь же нелогично, начался подъём в строительстве, промышленности и секторе услуг.

Халдейн не предлагает никаких объяснений этого взрыва иррационального поведения. Но он и не может этого сделать. Для него иррациональным является вообще любое поведение, которое не соответствует прогнозам, основанным на экономических моделях Банка Англии.

И дело не только в Халдейне или Банке Англии. Ведущие экономисты вкладывают в термин «рациональное поведение» совсем иное значение, чем вы или я. На обычном языке рациональное поведение — это разумное поведение в сложившихся обстоятельствах. Но в возвышенном мире неоклассических моделей прогнозирования оно означает, что люди, обладающие детальными знаниями о себе, о своём окружении и о будущем, которое их ждёт, действуют оптимальным образом, стремясь к достижению своих целей. Действовать рационально значит действовать в соответствии с экономического моделями рационального поведения. Когда поведение оказывается иным, экономисты реагируют на это как портной, который сваливает вину на клиента за то, что ему не подходит только что сшитый костюм.

Тем не менее, курьёзный факт заключается в том, что все эти прогнозы, основанные на совершенно нереалистичных предпосылках и допущениях, во многих ситуациях замечательно работают. Причина в том, что большинство людей — творения своих привычек. Их предпочтения и обстоятельства жизни, по сути, никак не меняются изо дня в день, а совершая покупки, они действительно ищут самые выгодные цены. В результате, их поведение демонстрирует высокую степень регулярности, что и делает его предсказуемым. Вам не нужно никакой экономической науки, чтобы понять, что, если цена зубной пасты вашего любимого бренда выросла, тогда вы, скорее всего, начнёте покупать пасту дешевле.

В моделях прогнозирования центральных банков, по сути, используется та же самая логика. Например, Банк Англии предсказал (и совершенно верно) падение курса фунта стерлинга после голосования за Брексит. Это должно было привести к росту цен, а значит, к замедлению потребительских расходов. Халдейн до сих пор верит, что именно так и случится: ошибка Банка Англии была в большей степени связана с «определением времени» наступления события, а не с его логикой.

Это равносильно утверждению, что голосование за Брексит фундаментально ничего не изменило. Как будто люди будут и дальше вести себя так, как предполагается в модели, а изменятся только цены. Однако любой прогноз, основанный на повторяющихся схемах поведения, оказывается ошибочным, когда происходит что-то действительно новое.

Нестандартные изменения становятся причиной нестандартного поведения. Но нестандартное не значит нерациональное. Это значит, говоря языком экономистов, что изменились исходные параметры. Уверенность в том, что завтра будет почти таким же, как сегодня, исчезла. А в условиях столь радикальной неопределённости наши модели количественно измеряемых рисков перестают работать.

Банк Англии допускал, что за Брекситом последует период неопределённости, и это будет плохо для бизнеса. Но новая ситуация, созданная Брекситом, в реальности оказалась совершенно иной, чем ожидал регулятор, который прислушивался фактически лишь к лондонскому Сити. Большинство избирателей, голосовавших за выход из ЕС, почувствовали не ухудшение своего положения (как они «рационально» должны были), а наоборот, поверили, что оно улучшится.

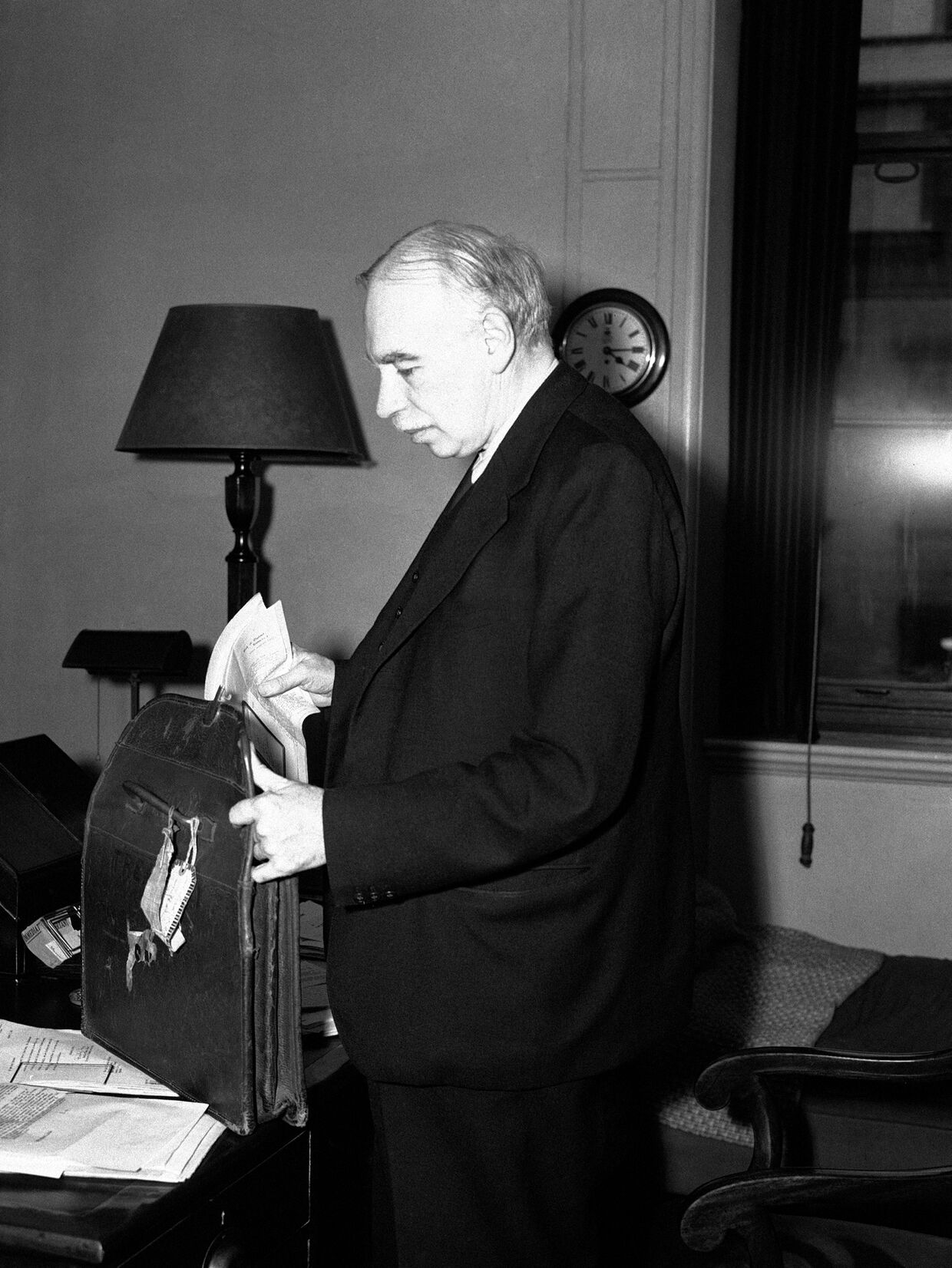

Неважно, оправданы эти настроения или нет, важный факт в том, что они существуют. В 1940 году сразу после захвата Франции Германией экономист Джон Мейнард Кейнс утверждал в одном из писем: «Что касается меня, то сейчас я впервые чувствую полную уверенность в том, что мы выиграем в этой войне». Так и многие британцы сейчас больше уверены в своём будущем.

Это означает, что мы имеем дело с проблемой, — на которую Халдейн намекнул, но которую не мог признать, — в моделях прогнозирования Банка Англии. Важные события, влияющие на экономику, происходят за пределами замкнутых границ экономических моделей. Именно поэтому макроэкономические прогнозы оказываются выброшены на скалы, когда море перестаёт быть совершенно спокойным.

Задача заключается в том, чтобы разработать такие макроэкономические модели, которые способны работать в штормовых условиях. Эти модели должны учитывать радикальную неопределённость, а значит, и высокую степень непредсказуемости человеческого поведения.

Экономика Кейнса описывала логику выбора в условиях неопределённости. Он хотел расширить идею экономической рациональности так, чтобы она учитывала поведение в ситуации радикальной неопределённости, когда мы сталкиваемся не просто с чем-то неизвестным, а с неизвестным, которое вообще не могли предложить (unknowable unknowns). Всё это, конечно, имеет намного более серьёзные политические последствия, чем мир, в котором мы могли бы резонно ожидать, что будущее будет почти таким же, как и прошлое.

Попытки решить эту задачу предпринимались, но их было мало, и они были разрозненными. В вышедшей в 2011 году книге «За пределами механических рынков» экономисты Роман Фридман из Нью-Йоркского университета и Майкл Голдберг из Университета Нью-Гемпшира убедительно доказывают, что в экономических моделях надо пытаться «учитывать психологические факторы, отказавшись от допущения, будто участники рынка ведут себя иррационально». Они предложили альтернативный подход экономическому моделированию, назвав его «экономика несовершенных знаний», и призвали коллег воздержаться от составления «чётких прогнозов»: власти должны полагаться на «рекомендательные диапазоны», основанные на исторических индикаторах, чтобы справиться с «избыточными» скачками цен на активы.

Российский математик Владимир Маш придумал остроумную схему «оптимизации, ограниченной рисками» (risk-constrained optimization), в которой прямо допускается существование «зоны неопределённости». Экономика должна обеспечивать «очень приблизительные оценки-предположения», требующие «моделирования и расчётов лишь в умеренных объёмах».

Однако данные попытки учесть радикальную неопределённость в экономических моделях, несмотря на всю их смелость, имеют недостаток — нереализуемую мечту обуздать неясность с помощью математики или (как в случае Маша) компьютерных вычислений. Халдейн тоже, видимо, больше склонен верить в массивы данных.

Между тем, Кейнс мыслил совершенно иным образом. Он хотел, чтобы экономическая наука выносила свои суждения, опираясь не только на математику и статистику, но и этику, философию, политику и историю. Эти предметы исключены из современной системы подготовки экономистов, которым остался один лишь математически-компьютерный скелет. Однако для осмысленного описания мира, как часто говорил Кейнс, экономистам требуется хорошее образование.