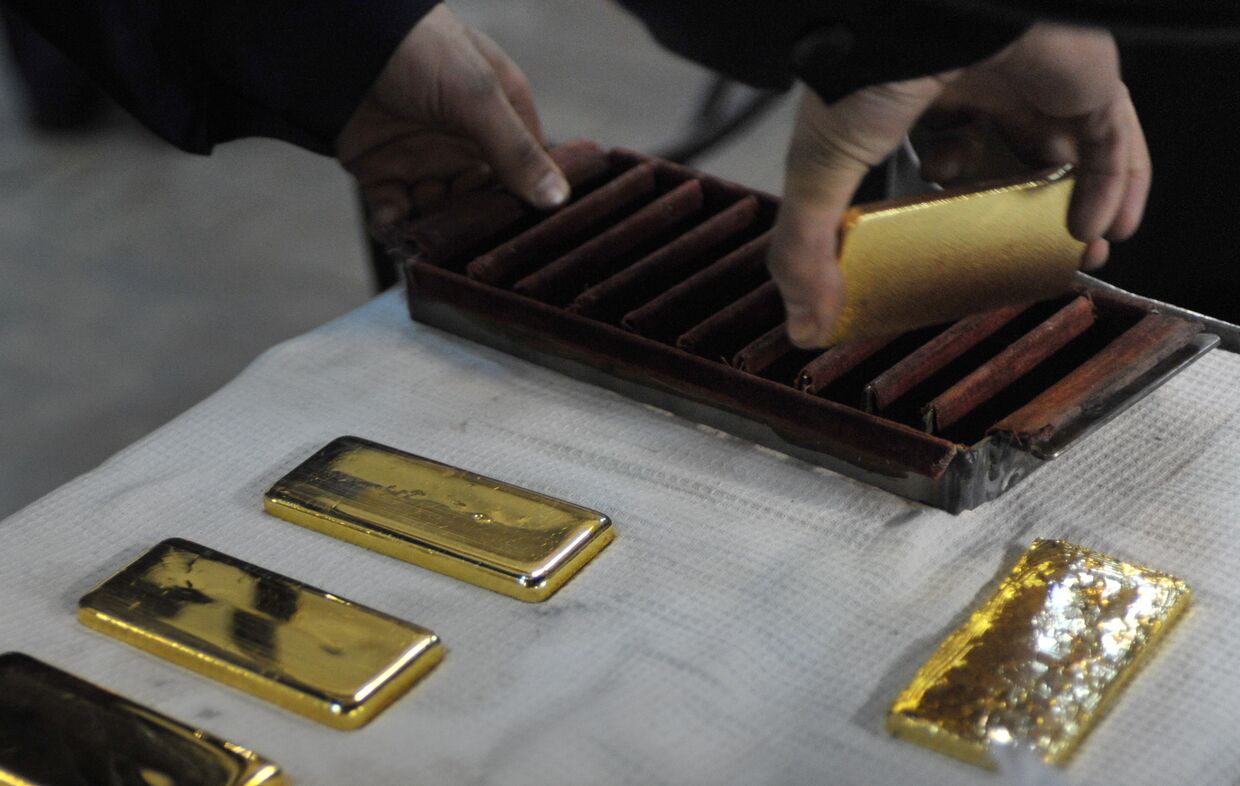

Золотой бум на бирже еще далеко не позади, а рудники берут под контроль расходы, говорит фондовый менеджер и эксперт горнодобывающей промышленности Маркус Бахман (Markus Bachmann). Давление на цены на золото постепенно спадает, многое говорит о подъеме.

WirtschaftsWoche: Г-н Бахман, американский центробанк продолжает печатать деньги, основная процентная ставка остается на низком уровне, правительство в Вашингтоне де факто банкрот, а у доллара времена бывали и получше. Почему цена на золото не на самом высоком уровне?

Маркус Бахман: В принципе, это положительные факторы для золота. Но взрывные моменты этого года подорвали доверие в золото. Это еще нужно пережить.

— Золото случайно оказалось под таким давлением?

— Этого я не знаю. Но факт состоит в том, что цена на золото сильно упала, в том числе из-за реализации курсовой прибыли после более чем десятилетнего роста цен. Ясно, что на рынке срочных сделок были и целевые спекулятивные атаки, направленные на снижение цен, прежде всего, на важных направлениях. Но мне и моей работе не помогает, если я начинаю философствовать на тему теорий заговоров.

— Западные вкладчики вышли из игры, в то время как спрос в Азии значительно вырос. В количественном отношении это была практически игра с нулевой суммой.

— Но лишь более низкая цена на золото вызвала подъем спроса. Этот спрос является своего рода ценовым тормозом. Между тем на Шанхайской бирже золота была наценка в 50 долларов по сравнению с ценой за унцию в Лондоне и Нью-Йорке.

Читайте также: Рынок золота - то ли падает, то ли растет

— Почему западные инвесторы вообще стали продавать золото?

— Они еще и покупали золото, потому что они из-за начавшегося в конце 2008 года выкупа займов американским центробанком ожидали сильного роста инфляции. Дискуссии о возврате к прежнему покупательскому объему стали, в конце концов, причиной продажи. Это, конечно же, надувательство.

— Почему?

— Отношения между выкупом займов и золотом переоцениваются.

— Но все же предложение доллара, измеряемое в наличных деньгах и банковских резервах, увеличилось в американском центробанке c сентября 2008 года до сегодняшнего дня в четыре раза до 3500 миллиардов долларов.

— Центробанк значительно расширил сумму баланса, это правда. Но предложение, измеряемое количеством денег M2...

— То есть, в том числе наличные деньги, средства на жиро- и депозитных счетах денежного рынка объемом менее 100 000 долларов и сроком до двух лет...

— ...выросло только примерно на 40 процентов. Массивное увеличение баланса не отражается на реальных счетах. Расширение привело только к страху инфляции, если эти средства через увеличение кредитов банков потекут в реальную экономику. Но этого не случилось. Для танго требуется всегда два человека. Средства остались в банковской системе. Скорость оборота денег за последние годы значительно снизилась. При таких условиях не возникает инфляция.

— Был ли золотой бум на бирже миражом?

— Нет. С момента наивысшей точки в сентябре 2011 года цена на золото была скорректирована на целых 30 процентов. Для меня это не начало структурного медвежьего рынка, а корректировка в середине долгосрочного движения наверх. Корректировка исходила из рынка срочных бумаг и владельцев «золотых» ETF. Так, они преждевременно сделали ставку на сильный рост инфляции. Этот ошибочный прогноз теперь корректируется. Но не забывайте, что цена на золото с 2001 по 2007 года увеличилась в четыре раза, совсем без выкупа займов американским центробанком. То есть имеются более фундаментальные факторы поддержки золота.

Также по теме: Серебро - лучшая страховка от инфляции

— Какие это факторы?

— С начала нового тысячелетия золото лучше развивалось при условии благоприятной конъюнктуры. Многие индикаторы свидетельствуют об улучшении мировой экономики. Но еще важнее факторы, которые еще полтора года назад называли катализаторами роста цены на золота. Все они еще действуют. Долговой кризис в западном мире еще далек от своего решения. Правительства избегают фискальной ответственности и принуждают денежную политику держать проценты на низком уровне. Прежде всего, в опасности находится доллар. Поэтому спрос на золото в незападных странах останется высоким.

— Акции в последние полтора года торгуются лучше, чем золото. Акции являются реальными ценностями, и акционеры получают дивиденды. Аргумент о том, что золото было подвержено меньшим колебаниям в цене, чем акции, уже не так верен. Почему именно золото?

— По сравнению с акциями золото недорогое. По сравнению с индексом S&P 500 стоимость золота сейчас на 15 процентов меньше по сравнению с временным промежутком с 1971 года.

— Хотя крупные индексы акций сейчас побивают рекорды, акции золотых приисков близки к многолетнему минимуму.

— Золотые прииски из-за снизившейся цены на золото вынуждены покинуть комфортную зону. Но этот сектор распознал проблемы и решает их. Сейчас общие расходы падают, после того как они в течение десяти лет поднимались. Этот процесс продлится годы, в то время как оперативный менеджмент будет улучшаться. В последнем цикле снижения расходов с 1977 по 2002 годы отрасль доказала, что снижение расходов в добыче золота возможна. Тогда производственные расходы снизились на 35 процентов, что последовало за сильным снижением цены на золото. Сейчас как раз начинается новый цикл.

— Без роста цен на золото?

— Цена на золото является решающим импульсом. Это известно. Текущая консолидация может еще продлиться какое-то время, а быстрого подъема может не случиться. Но обратное движение спадает. Худшее уже позади.