Это был настоящий взлет золота: с 500 долларов за унцию десять лет назад до более 1900 долларов в 2011 году. В общей сложности оно выросло больше, чем на 400%. Пик был достигнут 6 сентября 2011 года, когда цена золота дошла до 1921,15 доллара, однако с тех пор желтый металл изрядно потускнел. Золото упало на 38%, и недавно пробило порог в 1200 долларов. Вчера при закрытии торгов золото котировалось в пределах 5% от этого порога — на уровне 1241 доллара.

Если падение на 20% — это медвежий рынок, а на 30% — крах, то как назвать падение почти на 40%?

В этой статье я не собираюсь злорадствовать по поводу коллективных страданий любителей золота или упражняться в жанре «я же говорил». Это просто попытка вынести из грандиозного роста и столь же грандиозного падения золота полезную информацию для инвесторов.

Лично я как инвестор считаю себя агностиком в отношении золота. Если использовать этот металл правильно, он может быть полезным инструментом. Временами он бывает прибыльной частью портфеля, как это было в 2000-х годах, а временами — рискованным и переоцененным вложением, как в 2010-х. Бывали и десятилетия, когда он ничего не приносил, не давал никакого дохода и был, фактически, мертвым грузом. Так было в 1980-х и в 1990-х годах.

В 2013 году золото впервые за 13 лет подешевело по итогам календарного года. 2011 год оно начало на уровне 1405 долларов и завершило на уровне 1540 долларов. В промежутке его цена превысила 1900 долларов, но потом опять скатилась вниз. В итоге она выросла на 8,7% по сравнению с началом года, притом, что в течение года рост в какой-то момент составил почти 35%. Если в ближайшее время что-то радикальным образом не изменится, результат, достигнутый в 2011 году, окажется пиком и для долгосрочного цикла.

Еще не так уж давно аналитики наперебой устанавливали для золота все более высокие ценовые ориентиры, прогнозируя сперва 2500 долларов за унцию, потом 5000 долларов, а потом и до 10 000 долларов. Частные инвесторы, фирмы и фонды изо всех сил скупали этот металл за любую цену.

Как все изменилось за два года! Золотая мания, как и любые мании, не привела ни к чему хорошему. Некоторые поклонники золота, впрочем, могут доказывать, что цикл еще не закончен — и, возможно, даже окажутся правы. Однако любой класс активов, который дешевеет за два года на 40%, заслуживает того, чтобы к нему присмотреться и сделать некоторые выводы — например, о том, как не стоит поступать инвестору.

Я стараюсь не упускать возможности поучиться инвестированию в школе реальной жизни, особенно, когда за учебный курс платит кто-то другой. Итак, какие уроки инвесторы могут извлечь из этого спада? Часть из того, о чем я пишу ниже, относится непосредственно к золоту, но часть может быть приложена к любым инвестициям.

Читайте также: Чарующее золото

Что ж, приступим:

1. Не верьте сказкам. Люди любят сказки с героями и злодеями, а также с конфликтами, которые обязательно должны разрешиться.

На Уолл-стрит сказки играют важную роль, и золото — не исключение. Миф о золоте зародился в 2005 году, однако окончательно оформиться ему помогли Великая рецессия и спасение банков 2007-2008 годов. Это было идеальное сочетание факторов. Масштабное государственное вмешательство, отход от «действительно свободного рынка», координированные действия центробанка, беспрецедентное количественное смягчение и политика нулевой процентной ставки — все это неминуемо должно было (по сюжету) привести к резкой девальвации валюты и гиперинфляции. А золото казалось прибежищем в трудные времена и страховкой от инфляции при ускорении экономического роста. Оно было «недооцененным» и при этом выглядело привлекательной альтернативой активам с низкой фактической доходностью. Судя по количеству денег в обороте, оно обязательно должно было дорасти до 10 000 долларов.

Проблема была только в том, что сказочники не отказались от своей сказки, даже когда она начала явно расходиться с реальностью. Доллар вырос до рекордного за три года уровня, несмотря на количественное смягчение. Инфляции нет, напротив, скорее, существует риск дефляции.

К сожалению, подобные сказки заставляют инвестора чувствовать, что все идет хорошо, даже в тех случаях, когда факты свидетельствуют об обратном и расклад оказывается явно невыгодным.

2. Обращайте внимание на новые инвестиционные продукты. Одним из фундаментальных новшеств этого цикла стало создание целого ряда связанных с золотом продуктов. Наиболее характерный пример — это золотой индексный фонд (GLD). Его называли «инновацией, открывшей массам возможность инвестировать в золото». Он позволил людям осуществлять такие инвестиции, не открывая фьючерсных счетов.

Всемирный золотой совет — это организация, созданная мировыми горнодобывающими компаниями, чтобы способствовать продаже золота. Золотой биржевой инвестиционный фонд был его идеей. После «двух десятилетий низких цен и пресыщенности желтым металлом» он столкнулся с риском лишиться финансирования. И вот в ноябре 2004 года ВЗС решился на рискованный ход — создание биржевого инвестиционного фонда SPDR Gold Shares — и сумел спасти положение.

Теперь вкладывать деньги в золото могла любая обычная брокерская фирма. По некоторым оценкам GLD прибавил 150 долларов к цене металла. Аналитики Nomura Securities отметили, что «сдвиги в популярности золотого биржевого инвестиционного фонда» явно соотносились с «ростом цен на золото». Агентство Lipper назвало GLD «самым быстро растущим крупным инвестиционным фондом в истории». На пике роста фонд каждый день покупал золота на 30 миллионов долларов. В 2012 году больше всего средств в рамках пенсионных планов 401(k) были вложены в акции Apple ... а сразу же за ними следовал SPDR Gold Trust.

Вскоре возникли и другие золотые биржевые инвестиционные фонды. The Market Vectors Junior Gold Mine (GDXJ) начал со 100 долларов, дорос до 160, а затем рухнул до 30. Появились и более экзотические варианты. Компания UBS создала E-TRACS S&P 500 Gold Hedged (SPGH) — наполовину ориентированный на S&P 500, наполовину на золото. Подобное капиталовложение прочно гарантировало от любого дохода, так как взлет на американских фондовых рынках компенсировался падением драгоценных металлов.

Также по теме: Золотая лихорадка

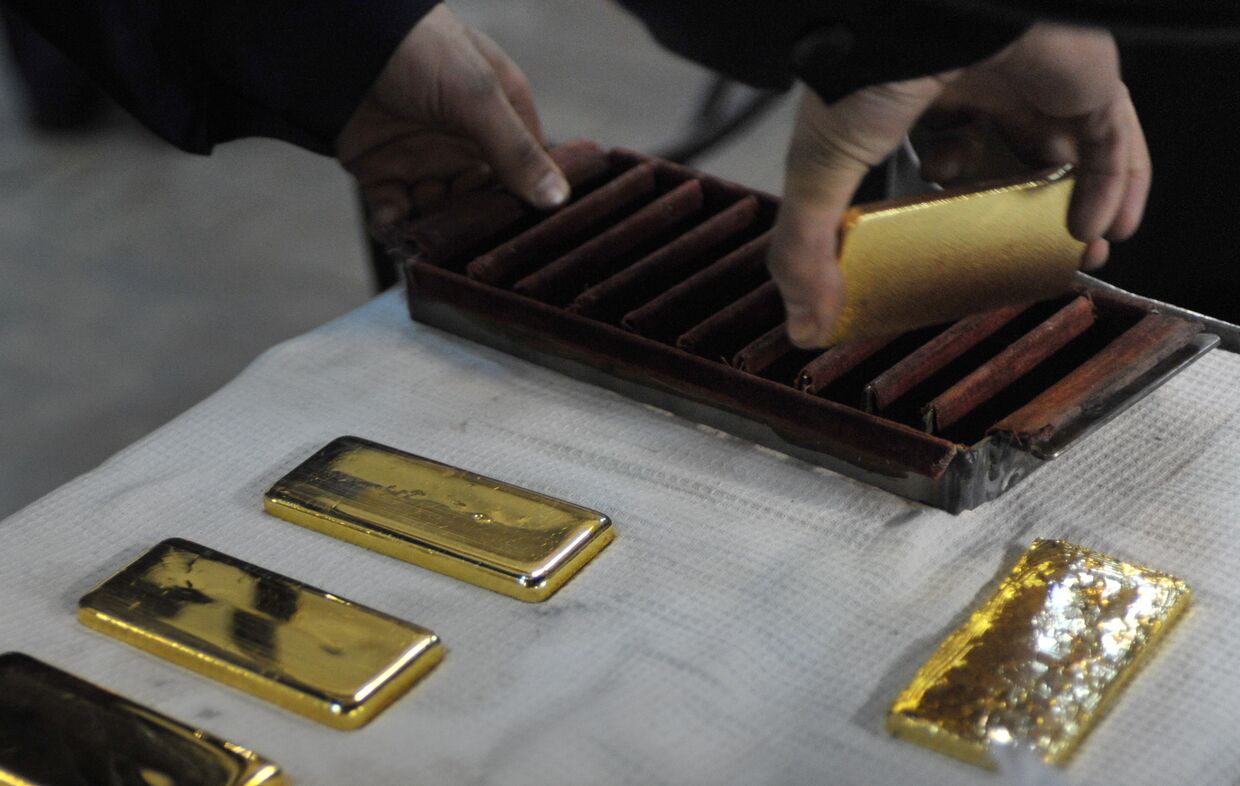

Возможно, самым параноидальным из этих новых продуктов были трасты, специализирующиеся только на физическом золоте — например, iShares Gold Trust (IAU), а также бесчисленные региональные «золотые» продукты швейцарских и сингапурских фондов. Тут речь шла о материальных слитках золота, которые владельцы теоретически могли получить в случае чрезвычайной обстановки на финансовых рынках. Подобные идеи были адресованы тем, кто не доверяет финансовой системе — той самой финансовой системе, в которой функционировали эти продукты. Впрочем, те, кто выпускал акции, предпочитали не замечать иронию ситуации.

Можно было подойти к делу и с другой стороны, но мало кто так поступал. Direxion Daily Gold Miners Bear 3X (DUST) — это фонд с трехкратным плечом, ставящий против золота. Несмотря на рост на 165,69%, в 2013 году, его активы составляют всего 100 миллионов долларов.

Продавцам всегда нужно то, что они смогут продать. И GLD сыграл роль отличной приманки для масс.

3. Лучше не игнорировать историю (или рано или поздно от всего нужно избавляться). Если долго работаешь на рынке, нельзя ни к чему привязываться, потому что в конце концов придется разочароваться. Я называю это своей универсальной теорией инвестиционной энтропии. Она объясняет, почему любое вложение — от акций Microsoft до 10-летних облигаций, от акций Apple до золота — в итоге катится ко всем чертям. Вспомните о компаниях, вылетевших из Промышленного индекса Доу-Джонса!

Золото в прошлом не раз взлетало и заканчивалось это всегда масштабным падением. Так было в 1915-1920 годах, в 1941 году, в 1947 году, в 1951-1966 годах, в 1974-1976 годах, в 1981 году, в 1983-1985 годах, в 1987-2000 годах и в 2008 году.

4. Кредитное плечо всегда опасно. История учит нас, что любые инвестиции в кредит неизбежно связаны с риском маржин-колла. Будь то акции интернет-компаний, ипотека без первого взноса или субстандартные долговые обязательства — кредитное плечо в итоге приводит к ликвидации.

Драгоценные металлы — не исключение.

Как и любое сырье, золото покупается через фьючерсные контракты. Кредитное плечо для них обычно составляет примерно 15 к 1. В большинстве случаев реальный мир накладывает ограничения на то, как сильно может подорожать промышленный металл, энергоноситель или сельскохозяйственный продукт, прежде чем его крупнейшие покупатели не начнут переключаться на альтернативные варианты. Скажем, углеродное волокно сдерживает цены на алюминий. Природный газ служит более дешевой (и экологически чистой) альтернативой топочному мазуту. Курятина заменяет говядину.

У золота нет реальной альтернативы. Платина встречается намного реже — объем ее ежегодной добычи составляет лишь 6% от объемов золотодобычи. Серебро намного дешевле — оно стоит в 60 раз меньше золота.

Этот цикл привел на фьючерсный рынок множество новоявленных энтузиастов золота. Отсутствие у них опыта работы с большим кредитным плечом — для акций и облигаций покупаемых через брокерский счет оно ограничено на уровне 2 к 1 — приводило к полным катастрофам. При кредитном плече 15 к 1 всего 7% снижения хватает, чтобы полностью потерять начальную инвестицию.

Читайте также: Серебро - лучшая страховка от инфляции

CME Group, созданная в 2007 году благодаря слиянию Чикагской товарной биржи и Чикагской торговой палаты, — крупнейшая в мире товарная биржа. Когда 2008 году золото поднималось к 1000 долларов, руководство CME принялось соответствующим образом менять маржевые требования. Они выступают в качестве контрагента на крайний случай, и таким образом с их стороны это было разумной мерой по снижению рисков.

Однако за ростом золота CME не успевала. За следующие два года золото сильно подорожало, но курс его стал крайне неустойчивым. В сентябре 2011 года он достиг пика и начал сильно колебаться. После самой нестабильной недели за много лет CME Group подняла маржевые требования на 21%.

И на этом все в общем-то закончилось.

5. Сохраняйте ситуационную осведомленность. Идея ситуационной осведомленности происходит из военной теории, а конкретно из авиации. Она подразумевает, что пилот должен знать, что происходит в окружающем пространстве и что должно произойти в нем в ближайшем будущем. Для инвестора это означает «не залипать в моменте» и осознавать непрерывность времени. Вместо того, чтобы воспринимать каждое событие как отдельный эпизод, своего рода фотографию, его нужно воспринимать в рамках последовательности эпизодов, как в видеозаписи. Такой подход заставляет инвестора видеть картину в целом, с птичьего полета.

Как писал Джон Апдайк в романе «Кролик разбогател», «в золоте хорошо то, что оно любит плохие новости». Многие из тех, кто вкладывался в золото, решили, что экономические новости теперь всегда будут плохими. Но все когда-нибудь заканчивается — закончилась даже Великая депрессия. И этой рецессии тоже пришел конец.

6. Опасайтесь дорог с односторонним движением. Что могло бы заставить вас сменить главное направление инвестиций? Какие факты или какой расклад могут подтолкнуть вас изменить точку зрения на ситуацию и начать продавать? Если таких вещей нет, ваш подход к инвестированию пагубным образом ошибочен.

Одной из самых интересных особенностей, которые я заметил в ходе множества разговоров со сторонниками золота — это странная идея «не подлежащей пересмотру рыночной позиции». Многие портфельные менеджеры и трейдеры перед тем, как открыть позицию прибегают к простому мысленному эксперименту.

Они спрашивают себя: «Что может заставить меня пересмотреть мнение и продать длинную позицию или закрыть короткую?» Обычно перечисляется длинный список технических или фундаментальных факторов: прекращение поддержки курса, перелом в тенденции, снижение доходности, замедление роста и т. д. Иногда хватает даже небольшого снижения цены.

Однако для многих из энтузиастов золота, с которыми я говорил в последние пять лет, таких факторов не существовало. «Я ставлю на золото» — и точка. Они не могли представить себе обстоятельств, способных погасить их пыл и перестать вкладываться в металл.

Относиться так к любым инвестициям опасно, а к сырью — откровенно разорительно. Для любой позиции, какие бы убедительные аргументы ни приводились в ее пользу, должна существовать стратегия выхода. Более того, особенно важно иметь ее для «любимых» вложений — то есть вложений с большой эмоциональной и идеологической составляющей.

Также по теме: Золотые сны

7. Что уже повлияло на цены? Одно из различий между профессиональными трейдерами и любителями заключается в том, что профессионалы понимают, из чего складывается цена. К тому моменту, когда слухи, сплетни и новости достигают среднего инвестора, они обычно уже успевают отразиться на рынке. Меня всегда удивляли люди, которые ожидают, что хорошо известная новость может послужить катализатором для цен.

Ну и что с того, что кругом говорят о свадебном сезоне в Индии, который должен способствовать росту цен? Вы, действительно, считаете, что рынок золота не знает о многовековой индийской традиции? Пишут, что золотые запасы китайского центробанка стремительно растут? Это для кого-то стало неожиданностью?

Неожиданные для рынка новости могут сказываться на ценах. Банальности в большинстве случаев не могут.

8. Каковы «фундаментальные показатели» золота? Их просто нет. Так называемый фундаментальный анализ требует определить денежные потоки компании, ее выручку и прибыль. У сырья ничего из этого не бывает.

То, что некоторые люди имеют в виду, говоря о «фундаментальных показателях», скорее относится к области макроэкономических споров. Рассуждения о состоянии экономики, процентных ставках, ВВП, доходах компаний, долгах, безработице, инфляции и долларе США — как и попытки предсказать влияние всего этого на золото, — фактически, гадательны. Заранее предсказать, что будет со всем этим, в сущности, невозможно. Тем более невозможно прогнозировать это с высокой точностью на постоянной основе.

На деле любые рыночные активы стоят ровно столько, сколько за них готовы заплатить. Для сырья это особенно верно, так как для него не существует объективной меры дороговизны и дешевизны.

9. Апокалипсические сюжеты, теории заговора и тому подобный бред. Из всех инвестиций золото сильнее прочих связано с фантастическими россказнями о грядущем коллапсе общества. Любая потенциальная проблема вписывается в картину надвигающегося Апокалипсиса. Не обеспеченная золотом валюта приведет мир к коллапсу. Доллар падет и наступит гиперинфляция. Бумажные деньги не будут стоить ничего, поэтому, чтобы прокормить семью, вам нужно будет иметь золото.

Причем паранойя эта всегда несколько запаздывает. В 2001-2008 годах доллар уже рухнул на 41%. В 2000-х у нас была сильнейшая инфляция, а потом в период финансового кризиса еще одна, более умеренная.

Не стоит забывать и о теориях заговора против золота: центробанки манипулируют ценами, а Управление трудовой статистики скрывает данные, показывающие реальный масштаб инфляции.

Золото продвигают с помощью страха и лжи (в отличие от многих из ценных бумаг, связанных с акциями, которые продвигают с помощью надежды и лжи).

10. Агрессия в адрес скептиков — это показатель. Реакция на рациональные возражения может о многом говорить. В случае с золотом его сторонники, быстро переходили на личности, когда кто-то осмеливался с ними спорить. На моих глазах они в частности обвиняли скептиков в «продажности», в «работе на власти» и в том, что их «подкупил Федеральный резерв» — и это лишь некоторые примеры. Достаточно было задеть эту веру в золото, и вместо основанного на цифрах и фактах контраргумента, ты получал взрыв фанатического возмущения. Некоторые перлы в этом жанре можно увидеть в комментариях на ZeroHedge.com. Они наглядно демонстрируют инвестиционную неудачу, сочетающуюся с отсутствием идей о том, что же теперь с этим делать.

***

Взлет и падение золота отражают все обычные ошибки эмоционального инвестирования. Честный анализ этого явления способен помочь вам увидеть эти ошибки и может быть даже сделать из них какие-то выводы.